PIT un USN (egyéni vállalkozó, az adót a személyi jövedelemadó, az egyszerűsített

Adót fizetni személyi jövedelemadó köteles minden magyar állampolgár, függetlenül azok méretétől és kitől érkezett. Azonban abban az esetben, egyéni vállalkozás van néhány kérdés a személyi jövedelemadó. Ha magán vállalkozások fizetnek adót a nyereség a gazdasági tevékenység, hogy kell-e sorolni a költségvetésben is jövedelemadó?

Sokan tudják, hogy a befizetett személyi jövedelemadó minden: a munkáltatók, szakképzett alkalmazott, az egyének profitáló külső forrásokból. Ugyanakkor bizonyos helyzetekben, magánvállalkozás jogalkotó kivételt tett.

Gyakran munkáltatók érdekel, hogy milyen esetekben kell fizetni a személyi jövedelemadó magának, ahol nincs lehetőség, hogy rajta levonható? Ismerje meg a választ ezekre a kérdésekre nem lesz felesleges kezdeti szakaszában az üzleti elkerülése érdekében semmilyen kellemetlen meglepetés a jövőben. Ugyanilyen fontos, hogy van egy ötlete, hogyan kifizetések felvett személyzet köteles megtenni, ha egy egyéni vállalkozó.

A fontosabb észrevételek

normatív bázis

Fontos megjegyezni, hogy a jog folyamatosan változik: egyes szabályok már nem érvényesek, míg mások kerülnek bevezetésre, a változó a jelentési formák és a szabályok összeállítása.

Egyéni vállalkozó folytathat gazdasági tevékenységet önmagában vagy egy bérelt személyzet. Ebben a tekintetben, felmerül a kérdés, hogy él-e fizetni személyi jövedelemadót.

Válaszolni kell vizsgálni két eset:

Ügyszám: 1 - PI egyedül dolgozik, alkalmazottak nélkül, nem alkalmazzák az egyszerűsített adórendszer

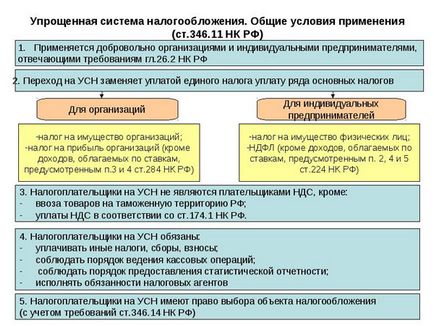

Ebben a helyzetben, akkor mentesül a személyi jövedelemadó, mivel az adó, mert benne van az egységes fizetési nyereséggel uproschenke évente át a költségvetést. Ebben az esetben a kötelező járulékok MHI és OPS nem szabadítanak fel. Ezen felül, ha a jövedelem meghaladja a 300 ezer rubel, IP kell fizetnie további 1% -át meghaladó összeg.

Ügyszám 2 - Az IP-munka bérelt szakemberek, ezek az egyszerűsített adórendszer

Személyzet toborzása, IP feltételezi bizonyos felelősséget, beleértve a számítási és átadása befizetett személyi jövedelemadó a költségvetés minden egyes alkalmazott bevételeit. A mérete 13% -a kifizetések. Számításakor figyelembe kell venni a levonások, amelyekhez az alkalmazottak jogosultak.

Amellett, hogy a személyi jövedelemadó minden alkalmazott kell számítani, és utalja vissza az IRS és a Társadalombiztosítási Alap kötelező járulékok.

Jó tudni! Ha maguknak SP tehet egy fix fizetés évente egyszer, akkor ezt meg kell tenni minden hónapban az alkalmazott személyzet. Ez a szabály vonatkozik a fizetési PIT.

Mikor és attól, amit a bevételek fizetett

Az átmenet az egyszerűsített adórendszer IP mentesek a jövedelemadó alól. Ugyanakkor bizonyos esetekben szükséges fizetni az egészet.

Személyi jövedelemadó alól csak a vállalkozói jövedelem a tevékenységek meghatározott a regisztráció. Abban az esetben, előnyeinek megszerzése egy adott tranzakció a jövedelem személyi jövedelemadó alól. Például IP értékesített saját gépjármű.

Csakúgy, mint minden, az egyéni vállalkozó a jogot, hogy csökkenti az adóalapot a személyi jövedelemadó miatti levonás, kivéve a Professional levonások.

A vállalkozók alkalmazásával USN 6% PIT fizetési (13%) teljesen előnyös. Ezért, ha egy új típusú gazdasági tevékenység, akkor jobb, hogy módosítsa EGRIP. Ellenkező esetben az adóhivatal kérheti fizetési belőle 13% helyett 6% személyi jövedelemadó, hivatkozhat az USN.

Ha egy vállalkozó dolgozik egyszerűsített adórendszer, jövedelmet mértékkel adózott más, mint a standard 13%, az is alá kiszámítására és fizetnek adót a személyi jövedelemadóról szóló.

Ami IP egyénként személyi jövedelemadó kivetett, a következő bevétel:

Jellemzői személyi jövedelemadó az egyéni vállalkozók az USN

A számításhoz a személyi jövedelemadó területén különböző árakat típusától függően kapott bevétel: 9, 13, 30 és 35 százalék. Magyarország lakói adót kell fizetni, amelynek mértéke a 13% -os, a külföldi állampolgárok - 30%. Levonások csak akkor alkalmazható a jövedelem adóköteles, a szokásos kulcs - 13%.

Egyéni vállalkozók mennyiségének kiszámítására személyi jövedelemadó, ugyanúgy, mint a polgárok. Az adó időszak a naptári év. 78. cikke alapján az adótörvény Magyarország esetében az adó teljes összege a végén az év volt, kevesebb, mint előleget, az egyensúlyt kell számítani a jövőben kifizetéseket.

Az adó alapja a származtatott IP nettó eredmény:

- anyagköltség;

- költségei az alkalmazottak fizetését;

- értékcsökkenés;

- egyéb költségeket.

Abban az esetben meghaladja a költségek több mint bevétel jövedelemadó nulla lesz. Ebben az esetben a nulla referencia tartalmaznia kell egy jelentést. Ha elhagyja a negatív összeg (veszteség), a jogot, hogy át az adó mértéke a következő időszakra, IP nem fordul elő.

egyéb alaki

Bármely különadó kezelésére, beleértve az egyszerűsített adórendszer, nem rendelkeznek személyi jövedelemadó egyéni vállalkozók. Jövedelemadó nem kell fizetni a maguk számára a vállalkozók, a munka akár UAT rendszer, sem a szabadalom, sem UTII.

Ellentétben azonban a speciális rendszereket, a teljes adórendszer megköveteli üzleti fizetni személyi jövedelemadót. A alapkamatként számukra - 13%. Azonban néhány bevétel ez változhat 9-35 százalék.

Ha az SP még mindig helyzet akkor, ha a fizetési személyi jövedelemadó kötelező kiszámítására és utalja vissza az adóellenőrzés kell lennie időben. Ellenkező esetben a vállalkozó kap egy finom.

Nyilatkozat a személyi jövedelemadó lehet hozni az IRS személyesen, postai úton, elektronikusan, vagy képviselő útján a közjegyző által hitelesített meghatalmazás.

kiegészítő pontok

Hogyan számoljuk ki az összeget

Kiszámítása adó fizetett alkalmazottak tartózkodási jövedelem Magyarországon képlet szerint:

(Üzemi eredmény - az összeg nem terheli adó, levonások) * 13%

Személyi jövedelemadó a nyereség a külföldi állampolgárok az állam SP alábbiak szerint kell kiszámítani:

Bérek * 13%

A kapott adó összegét kell kerekíteni, hogy egy teljes rubelt (nélkül cent). Abban az esetben, túlfizetések megvalósíthatja vissza, ha nem ért véget a jelenlegi adózási időszak. Az év végén a megbízó azt állítja, hogy az adóhatóság nyilatkozatot. Az IRS úgy véli, ezek a referencia 2-PIT, amely tükrözi a kifizetett összegeket.

Ha a PC-k kell fizetni a személyi jövedelemadó maguknak, a számítást kell elvégezni a következő képlet szerint:

A nettó nyereség 13% *

Ha van adóköteles jövedelem különböző sebességgel során a számításokat kell őket külön csoportosítva típus, majd összegezte.

(Nettó eredmény * 9%) + (nettó eredmény * 13%)

Hogyan nyilatkozatot kell tenniük

Ebből a cikkből megtudhatja, mit kell kérni a visszatérítést a személyi jövedelemadó, ha vásárol.

Kitöltése nyilatkozat 3-PIT, meg kell felelnie az alábbi szabályok vonatkoznak:

- Adó rámutat egész rubelt, költség paraméterek - egy fillért sem;

- kézi feltöltés minden számok és betűk vannak írva világosan és durvára;

- üres cellák tele vannak kötőjel;

- használja a dátumot a jelentés formájában (az adott évre vonatkozó).

Mert valamilyen formában visszatérési

A fő előnye az IP DOS lehetőségét visszatérés fizetett személyi jövedelemadó. A munka különleges rendszer az adózás az ilyen jog a vállalkozók nem, mert ilyen esetekben nem várható személyi jövedelemadó a költségvetésben.

Ilyen lehetőséget biztosítunk a célból, hogy az IP az adóteher csökkentése a kis üzlet, nem tud versenyezni a nagyvállalatok. A nagy mennyiségű levonás kedvét üzletemberek vágy, hogy saját üzleti a törvény szerint.

Az alkalmazandó joggal összhangban, hogy visszatérjen 13% -a fizetett személyi jövedelemadó lehet bármilyen egyéni vállalkozó dolgozik egy közös adózási rendszer, és nem arra tervezték, mint jogi személy. A cég kell hivatalosan nyilvántartott, a törvénnyel összhangban.

Adó-visszatérítés végezzük képest dokumentált kiadások esetén azok kapcsán a fő gazdasági tevékenység a vállalkozó. Előfordul, hogy a SP nem hivatalosan megerősíteni a felmerült költségeket. Ebben az esetben a visszatérítés összegét kiszámítani a teljes bevétel. Levonás az arány 20%.

Hogy visszatérjen a jövedelemadó vállalkozó kell alkalmazni az IRS nyilatkozatot. Ellenőrizze és átadása szja készült, legfeljebb 3 hónapig. A döntés végrehajtását a visszatérés vagy hajlandó fizetni, hogy képviselje a vállalkozás írásban.

Ha a bevallás jóváhagyta az adó szolgáltatás, IP vonatkozik a pénzátutalás fiókjába. Elutasítás esetén az IRS szükségszerűen jelzik annak okát.

Gyakran ismételt kérdések

Az IP-adó ügynök?

Személyi jövedelemadó az egyéni vállalkozók az USN biztosított tekintetében fizetett alkalmazottak, a bérek, amely köteles azt számítja ki és fizeti. Az adó szer - az a személy, aki elvégzi a adófizetés saját személyzet.

Feladatai közé tartozik:

- ábrázolása munkások kereseti jelentéseket az egyes adómegállapítási időszakra;

- forrásadót fizetett bevétel;

- Átadása felhalmozott alkalmazottak személyi jövedelemadó a költségvetésben.

Hogyan lehet előleget?

Az adótörvény értelmében a SP az adózási időszakban előre fizetendő (Art. 227). Ezt kell tenni a adóellenőrzési közlemények. Következésképpen függetlenül, hogy számításai előlegek egy vállalkozó nem szükséges.

Van jobb az IP az ingatlan levonás?

A leggyakoribb kérdése személyi jövedelemadó bevallás a vállalkozók -, hogy vissza lakásvásárlás lehet? A törvény szerint, ingatlan levonás kedvezőek folytató személyi jövedelemadó levonások. Ez a szabály, és meg kell folytassa egyéni vállalkozók. Ha az adó nem fizetett a költségvetés, majd vissza a vásárlás lakások, házak semmi.

A dokumentumok alkalmazzák a 3-PIT nyilatkozatot, megtalálható itt.